IVD三巨头最近业绩大比拼 丹纳赫仍在并购和拆分路上

导读:雅培、罗氏和丹纳赫新出炉的业绩,堪称IVD行业的风向标。数字背后,他们的一举一动都将对行业产生巨大影响。因而这些数据对于IVD业内人士而言,是必须了解和掌握的。

“ARDS”,即雅培、罗氏、丹纳赫和西门子四巨头的缩写。最近这四巨头也是按ARDS的顺序公布了2016年上半年的业绩:雅培率先于7月20日公布;紧接着是罗氏于7月22日公布;丹纳赫则选择了7月25日公布业绩。因为西门子要到8月4日才公布业绩,为网友们解读三巨头的业绩,让大家可以一睹为快,欢迎网友们拍砖。

一、三巨头上半年业绩大比拼

雅培的数据里还没有整合美艾利尔,之前有传言说雅培想反悔,不要美艾利尔了。丹纳赫的数据比较混乱,因为整合了Pall的数据。Pall2015年的营收在28亿美金左右,2016年半年差不多接近14亿美金。罗氏的数据相对比较稳定。

二、雅培诊断表现到底如何?

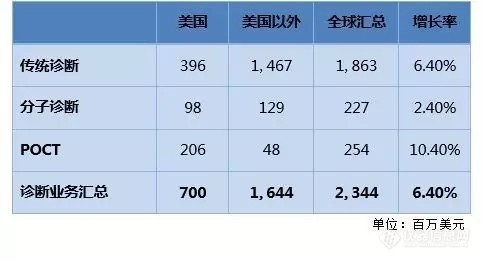

雅培诊断上半年的业务收入约为23.44亿美金,同比增长6.4%,扣除汇率的影响,增长率在3.2%左右。其中传统诊断业务增长稳健,与整个诊断业务的平均数6.4%持平。POCT的业务增长喜人,达10.4%,主要原因是i-STAT这款仪器在美国和美国以外市场的装机量快速增长。分子诊断业务在美国以外的增长为4.6%,还是不错的,但在美国却是负增长-0.5%。雅培的传统优势项目,传染病系列增长不错,而基因试剂按计划减少。

我们要注意的是,雅培血糖业务被划分在雅培医疗器械板块。血糖业务总收入为5.26亿美金,其中美国为1.42亿,美国以外为3.84亿。血糖业务总体为负增长-1.1%,主要受美国业务影响很大,负增长达-26.8%!虽然美国以外的增长超过两位数为13.2%,也无力阻止整体业绩下滑的趋势。

三、罗氏诊断业绩到底有多牛?

和罗氏制药相比,诊断业务还是小块头,占比只有22.2%。而且,制药的营业利润高达39.2%,秒杀诊断的区区11.9%。如果要说诊断业务的优势,恐怕只有增长率6%,比制药的4%来得高一些了。

值得注意的是,诊断业务收入增长率为6%,而利润增长率只有1%。主要是售后服务的费用增加及外部供应商的成本增加所致。研发费用增加,是因为花在测序和分子诊断业务的投入增加。和雅培分子诊断业务的不温不火比,罗氏在这方面的确投入要大得多。

让人吃惊的是,在过去的半年里,并购狂人罗氏竟然没有做哪怕是一个并购的案子!这里的黎明静悄悄,预计下半年他的并购动作会来得很猛烈。

从区域市场的角度看,发达国家的增长很一般,基本可以忽略不计:欧洲1%,北美和日本2%。亚太地区和拉美地区是增长的火车头,分别是17%和27%!拉美地区的增长可比性较差,主要受招投标和汇率变动的影响。亚太地区的增长主要来源于中国,今年上半年的销售收入达7.33亿,同比去年的6亿,增长了24%!占其全球诊断业务销售额的11%,这么大的市场,这么高的增长率,罗氏能不重视吗?

和雅培血糖一样,罗氏血糖的表现也不尽如人意,负增长-4%,问题也在于美国市场。

四、丹纳赫仍在并购和分拆的路上

丹纳赫上半年实现了约110亿美金的销售额,数据包含了所收购的Pall公司的业务。2016年7月2日把除了生命科学和诊断业务及Pall业务以外的业务独立成为Fortive公司并分拆上市成功,所以半年数据还包含Fortive业务。

生命科学和诊断业务板块增长只有约2%左右,收购业务带来的增长超过40%。传统诊断业务在微生物和免疫发光等子领域增长显着,而其他的则表现平平。

结语:雅培、罗氏和丹纳赫新出炉的业绩,堪称IVD行业的风向标。数字背后,他们的一举一动都将对行业产生巨大影响。因而这些数据对于IVD业内人士而言,是必须了解和掌握的。

来源于:麦科田医疗

热门评论

最新资讯

新闻专题

更多推荐